Финансовая грамотность и мы. Знаем ли мы, что такое финансовая грамотность? Применяем ли ее правила в своей повседневной жизни? Давайте разберемся!

Содержание статьи

Что такое финансовая грамотность?

Что такое финансовая грамотность? Существует множество определений этого понятия. Однако, на мой взгляд, самое простое и понятное определение финансовой грамотности можно найти на сайте Центра гигиенического образования Роспотребнадзора.

Финансовая грамотность — это совокупность знаний, навыков и установок в сфере финансового поведения человека, ведущих к улучшению благосостояния и повышению качества жизни.

Улучшение благосостояния и качества жизни человека — вот основная суть финансовой грамотности!

Основные принципы финансовой грамотности

- Тратить меньше, чем зарабатывать. Грамотный человек, собираясь в поход, возьмет в рюкзак продовольствия на весь срок путешествия. И расходовать его будет экономно. Особенно, если этот поход длинною в жизнь.

- Ранжировать потребности и в первую очередь удовлетворять базовые. Если мы оказались на необитаемом острове, то сначала мы будем строить жилище и искать продовольствие, а не праздно загорать и купаться.

- Не делать спонтанных покупок. Реклама движитель прогресса, но это не значит, что мы должны скупить все, о чем говорит реклама. Это не разумно.

- При планировании учитывать стоимость самой покупки и стоимость ее содержания. Мы купили престижный дорогой автомобиль, а наш доход не позволяет его содержать. Что делать?

- Создавать финансовые резервы. На жизненном пути нас подстерегают разного рода неожиданности: тяжелая болезнь, потеря работы, потеря имущества, может временно прекратиться финансовый поток дохода или срочно понадобятся большие траты. Выручит финансовая подушка безопасности.

- Вести учет своих трат. Находясь на отдыхе в другой стране мы невольно ведем учет своих трат, так как количество валюты у нас ограниченно. Так почему бы не поступать также и дома. Это называется — рачительное расходование средств.

- Уметь анализировать свои траты и экономить. Ведя учет своих трат и анализируя их, мы можем увидеть дыры в бюджете, куда постоянно и необоснованно утекают деньги. Залатывание этих дыр и называется экономией.

- Искать источники дополнительного пассивного дохода. Надеюсь никто не откажется от дополнительного дохода, особенно, если на него необходимо затрачивать минимальное время. Приятно чувствовать себя, когда мы отдыхаем, а в это время где-то там нам «капают» денежки.

- Диверсифицировать с целью снижения рисков. Мы уже знаем, что нельзя все яйца держать в одной корзине.

- Постоянно обеспечивать безопасность своих средств. Сложно накопить денег, но еще сложнее их сохранить. Когда у человека имеются хоть какие-то сбережения или накопления, то все, от родственников, друзей и до мошенников, хотят получить их в свои руки на время, а чаще всего навсегда.

Зачем нужна финансовая грамотность каждому из нас?

Зачем нужна финансовая грамотность каждому из нас? Ведь жили же без нее как то раньше. Да, жили. Но то были другие времена. В наше время, если не хочешь оказаться за чертой бедности или, еще хуже, в долговой яме, надо учиться эффективно управлять деньгами.

Почему у нас такое сильное разделение на богатых и бедных? Да потому, что одни осознали в каком мире мы живем, а другие — нет. Суть проблемы в разнице мышления богатых и бедных. Одни финансово грамотны, другие — нет.

Как думает бедный человек? Надо больше зарабатывать, чтобы лучше жить. А как думает богатый человек? Надо зарабатывать, сохранять и приумножать как можно больше средств. Кем являются бедные? Производителями благ и потребителями этих же благ. А кем являются богатые? Бизнесменами, акционерами, инвесторами, собственниками активов, приносящими доход, ну и также потребителями благ. Только потребителями премиум благ, а не ширпотреба.

Но, не всем же быть богатыми, скажете вы. Да, не всем, но быть финансово независимым и жить в достатке может практически каждый. Для этого только надо слегка поднапрячься и обучиться финансовой грамотности. Хотя бы для того, чтобы не терять то, что заработано непосильным трудом. А лучше, если научиться сохранять заработанное и приумножать. Чтобы и в старости жить в достатке, да и детям наследство оставить.

Где и как можно обучиться финансовой грамотности?

Где и как можно обучиться финансовой грамотности? Да, хоть где! Уже, наверное на каждом заборе написаны правила финансовой грамотности. Но, пока что этот процесс очень медленно движется. Наша ментальность, перешедшая к нам из прошлого, не дает ускорить его.

Стратегия повышения финансовой грамотности в России

Наше государство Распоряжением Правительства РФ от 25 сентября 2017 г. № 2039-р «Об утверждении Стратегии повышения финансовой грамотности в Российской Федерации на 2017 — 2023 гг.» положило начало решению данной проблемы на высшем уровне.

Министерству финансов с участием заинтересованных федеральных органов исполнительной власти и Центральным банком Российской Федерации было поручено разработать программу повышения финансовой грамотности различных групп населения.

В связи с этим, Министерством финансов совместно с заинтересованными органами исполнительной власти был разработан Проект.

Целями данного Проекта были:

- Повышение финансовой грамотности российских граждан (особенно учащихся школ и высших учебных заведений, а также взрослого населения с низким и средним уровнями доходов);

- Содействие формированию у российских граждан разумного финансового поведения, обоснованных решений и ответственного отношения к личным финансам;

- Повышение эффективности в сфере защиты прав потребителей финансовых услуг.

В рамках Проекта были созданы и реализуются в настоящее время образовательные программы и информационные кампании по финансовой грамотности для различных групп населения.

В сети Интернет появились порталы:

- Портал центров по финансовой грамотности взрослого населения, на котором опубликованы сеть центров и реестр консультантов-методистов;

- Портал Вашифинансы.рф — создан Научно-исследовательским финансовым институтом Министерства финансов РФ;

- Сайт Финансовая культура — создан Банком России.

А также существует множество коммерческих сайтов, где можно пройти обучение по теме финансовой грамотности. Найти их не трудно, достаточно сформулировать запрос в браузере.

Как применять правила финансовой грамотности?

Как применять правила финансовой грамотности в своей жизни? Мы условились — из бедности переходим к достатку. Следовательно соблюдаем принцип богатых: зарабатываем, сохраняем и приумножаем. Чтобы грамотно управлять своими финансами, необходимо соблюдать ряд правил:

- Обязательное ведение учета доходов и расходов, сбалансированный бюджет;

- Создание финансовой подушки безопасности;

- Страхование рисков;

- Периодическое проведение анализа активов и пассивов;

- Инвестирование в приобретение активов.

Обязательное ведение учета доходов и расходов, сбалансированный бюджет

Семья — это маленькая ячейка общества, в экономике она называется домохозяйством. Следовательно к ней применимы те же принципы управления экономикой и финансами, что и к любому предприятию или страны в целом.

Исходя из этого утверждения, необходимо научиться каждому из нас вести бюджет. Поверьте, это кажется сложным только в начале. Когда выработается привычка, то эта процедура будет не обременительна. Наоборот, ведение и анализ бюджета, откроет нам возможности для повышения благосостояния семьи.

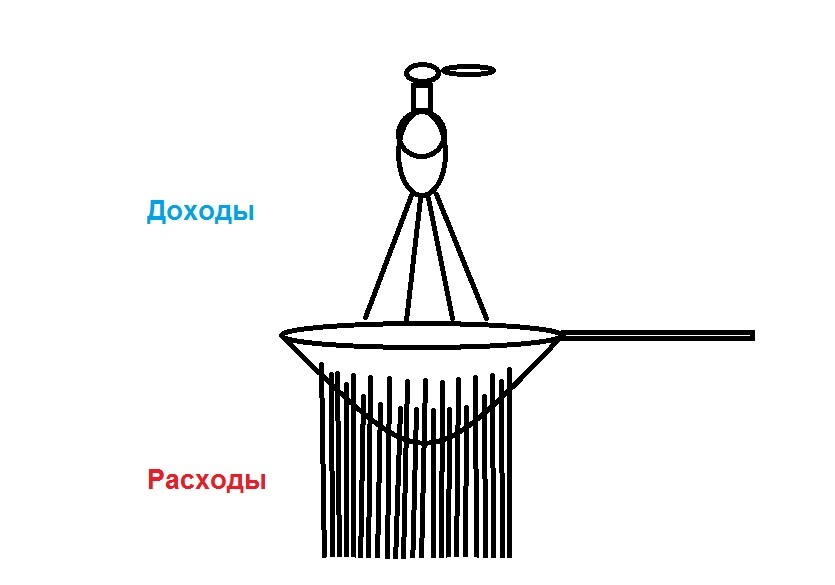

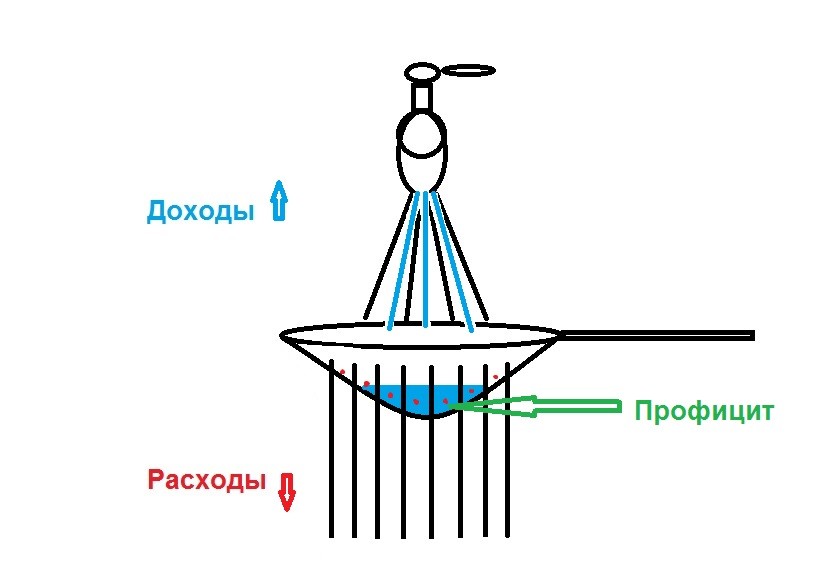

Представим, что мы хотим набрать воды из крана в дуршлаг. Так будет выглядеть наш несбалансированный бюджет. Доход мал, а расходы непомерны. Знакомая картина?

То есть, все что мы зарабатываем, уходит на текущие расходы. И как бы мы не открывали кран, набрать воды не получится. Что же делать?

А если заткнуть какое-то количество дыр в дуршлаге и одновременно увеличить подачу воды из крана?

Увеличивая доходную часть своего бюджета и одновременно снижая затраты мы получили профицит бюджета. У нас появились сбережения!

Создаем финансовую подушку безопасности и страхуем риски

Когда у нас появились сбережения мы уже можем придать устойчивость нашему бюджету. Каким образом?

Создаем финансовую подушку безопасности в размере 3-6 месячных размеров дохода. Для чего это нужно, я уже подробно описал в статье «Финансовая подушка безопасности«. Теперь нам никто и ничто не перекроет кран поступлений в бюджет.

Для усиления эффекта устойчивости бюджета страхуемся от затрат на крупные непредвиденные расходы. Страхуем здоровье тех, кто является наполнителем бюджета. А также страхуем недвижимое имущество от различных непредвиденных обстоятельств и стихийных бедствий (дом, квартиру, автомобиль). И другие виды страховок, которые необходимы по нашему усмотрению.

Все, теперь мы спокойно можем жить и работать. Мы зарабатываем достаточно денег на свои текущие расходы. У нас сохраняются деньги. Мы имеем запас средств на случай форс-мажорных обстоятельств, нам возместят страховые компании убытки от потери имущества или его части. Пора подумать и о приумножении своих капиталов.

Анализ активов и пассивов

Анализ активов и пассивов проводится с целью понимания финансового состояния своего капитала. Делается это периодически. На основании анализа принимаются решения об оптимизации своего финансового состояния. Но, для начала давайте определимся с понятиями, что такое актив и пассив.

Определение понятий актив и пассив

В бухгалтерском учете довольно таки сложное определение активов и пассивов. Если в двух словах то, активы — это все то, что вовлекается в производственный процесс и способствует получению дохода. Пассивы — это источники и обязательства предприятия, которыми оплачены активы. В итоге в бухгалтерском балансе предприятия сумма активов всегда должна быть равна сумме пассивов. Формула будет выглядеть так:

АКТИВЫ=ПАССИВЫ (собственные источники + обязательства).

Здесь я не хочу вдаваться в подробности бухучета, оставим это специалистам.

Для нас достаточно определение активов и пассивов, сделанное одним из богатейших людей мира Робертом Кийосаки автором книги «Богатый папа, бедный папа.»

АКТИВЫ — это все что приносит нам деньги, работаем мы или нет.

ПАССИВЫ — это все, что забирает у нас деньги, работаем мы или нет.

Примеры:

Квартира которую вы купили в ипотеку — это пассив, а сдаваемая в аренду — актив.

Автомобиль в личном пользовании — пассив, а автомобиль сдаваемый в аренду или используемый для подработки — актив.

Многие могут посчитать это не правильным, но такой способ учета активов и пассивов дает четкую картину при анализе — растет наше благосостояние или нет. Чем больше у нас активов, приносящих деньги, тем больше наш личный капитал.

Анализ

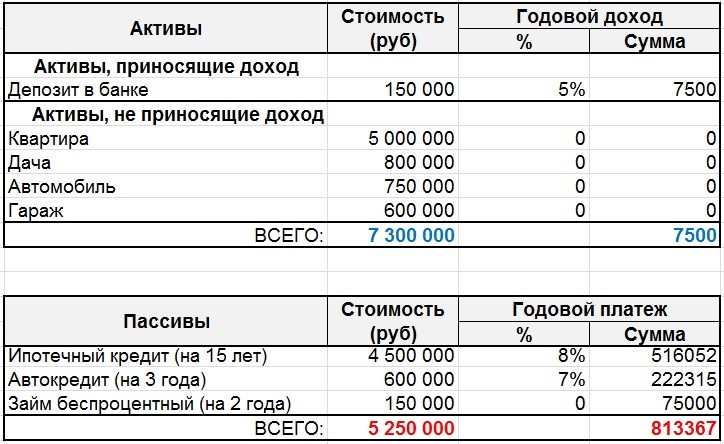

Чтобы провести анализ финансового состояния семьи, необходимо составить реестр активов и пассивов. В этом случае мы сможем увидеть реальную картину нашего нынешнего финансового состояния.

Проанализировав активы и пассивы семьи, мы видим ее плачевное финансовое состояние. И продолжаться оно будет довольно долго. Активов, приносящих доход практически нет. Наблюдается сильная закредитованность. Ежемесячные платежи по займам и кредитам составляют: 813 367/12 = 67780 рублей. Следовательно доход у семьи должен длительное время быть не менее: 67780*2 = 135560 рублей. В случае временной потери дохода, финансовой подушки безопасности (депозита) хватит только на один месяц для платежа по кредитам и текущих расходов.

Оптимизация активов и пассивов

Необходимо срочно оптимизировать финансы семьи. Вариантов оптимизации несколько, но все зависит от конкретной семьи и их предпочтений. Допустим дача используется только для отдыха семьи и не очень часто. Машина куплена в основном для поездок на дачу и раз в год в отпуск на дальние расстояния. Гараж используется для хранения машины в зимнее время. Его можно сдавать в аренду, но доход будет очень мал.

Решение — делаем радикальную оптимизацию активов и пассивов. Продаем дачу, машину и гараж. Закрываем полностью автокредит и часть ипотеки. Беспроцентный займ просим реструктуризировать на три года. После этих манипуляций получим следующую картину финансового состояния семьи.

После оптимизации нагрузка на бюджет уменьшилась более чем вдвое и стала 388 300 рублей вместо 813 367 рублей в год. Обязательные ежемесячные платежи уменьшились до 28 192 рубля. Однако можно продолжать выплачивать ежемесячно по 67780 рублей, ускоряя погашение ипотечного кредита. А в случае проблем с доходами выплачивать из финансовой подушки безопасности (депозита) только обязательную сумму. В этом случае ее хватит на 5 месяцев.

После погашения кредитов можно приступить к приумножению капитала через инвестирование. Используем те же суммы выплат в размере 28 192 рубля, так как мы уже привыкли к такому бюджету. Накопленные суммы пускаем на приобретение активов, приносящих доход. Это и будет путь от кредитной ямы до благосостояния.

Какие выгоды получает финансово грамотный человек?

Какие выгоды получает финансово грамотный человек? После изучения правил финансовой грамотности и, самое важное, применения их на практике, каждый человек получает следующие выгоды:

- Спокойствие и уверенность в завтрашнем дне. Это самая первая и самая важная выгода. Когда у нас на любой случай в жизни предусмотрены средства или мы четко знаем что и как делать, то уходят страхи и нервозность. Жизнь становится спокойной и размеренной. А это, в свою очередь, дает возможность принимать только обдуманные и верные решения в будущем.

- Эффективное решение проблем в течении жизни. Не спонтанное затыкание брешей в бюджете, а именно осознанные и выверенные способы решения жизненных проблем. Финансовое состояние будет позволять это делать эффективно и выгодно.

- Хорошее образование детям. Все мы желаем своим детям добра и хорошей обеспеченной жизни. Основная задача родителей дать детям хорошее воспитание и образование. Это возможно в обеспеченной семье, где заранее предусмотрены для этого денежные средства.

- Более качественную жизнь. Когда денег в семье достаточно на основные жизненные потребности всех членов семьи, то и жизнь семьи получается более радостной, позитивной и качественной.

- Благосостояние. Это обеспеченность семьи или отдельной личности материальными, финансовыми, социальными и духовными благами. Финансово грамотному человеку под силу обеспечить себя и семью всеми этими благами.

- Достижение всех жизненных целей. Человек чувствует себя счастливым в жизни, если у него есть возможность осуществить свою мечту, достичь важных жизненных целей. Все это доступно финансово грамотному человеку.

- Обеспеченную старость и хорошее наследство. Каждому из нас наверняка хотелось бы прожить свой золотой возраст в достатке, в путешествиях или в занятиях любимым хобби. Для этого нужны немалые финансовые средства. Человек, который заранее позаботится о своем обеспечении в преклонном возрасте, получит хорошее и счастливое завершение пребывания его на этой замечательной планете. И более того он оставит после себя не только добрую память людям, но и неплохое наследство своим близким.

Заключение

Многие проблемы в жизни в основном возникают из-за отсутствия финансовой грамотности. Изучение правил финансовой грамотности дает огромное преимущество и много потенциальных возможностей. Применение этих правил в своей деятельности приводит к спокойствию и богатству в течении жизни, а так же к обеспеченной старости.

Финансовая грамотность — это повышение уровня и качества своего человеческого капитала, рост личного финансового капитала и улучшение качества жизни.

Государство, состоящее из финансово грамотных и обеспеченных людей, обречено на процветание и рост. Так что изучение принципов и правил финансовой грамотности является не только личной, но и государственной задачей.

Изучайте эффективные способы управления личными финансами, растите свое благосостояние и будьте счастливы!

С уважение к каждому из вас, Василий Карпишук.

Всё прекрасно описано, со многим согласна,но не со всеми утверждениями. Получается,что только в нынешней ситуации, при капитализме,в котором мы сейчас живём нужна финансовая грамотность. Вспоминаю своих родителей, живших в основном при социализме. У них была абсолютная финансовая грамотность. Не тратили все, что зарабатывали, понемногу откладывали на приданное дочерям, об этом узнала только выйдя замуж. Это правильный подход, зачем копить себе на старость,на путешествия, если нужно помочь детям в начале их самостоятельной жизни. А детей нужно воспитать так,чтобы на них можно было положиться в старости… Простая житейская мудрость.

Анна, спасибо за комментарий. Вы верно указали на мудрость наших родителей, живших в советское время. Мы в неоплатном долгу перед ними. В моей статье оговорены тезисно возможные варианты постановки и решения финансовых задач. Каждый человек должен сам определиться с этими задачами, а в этом как раз ему и поможет финансовая грамотность. По поводу воспитания детей. Детей не только родители воспитывают, но и школа и ВУЗ и просто «улица». А особенно Интернет. Поэтому 100% гарантии нет, что они смогут содержать вас в старости. Например, в Италии, кажется, недавно приняли закон, запрещающий детям жить на иждивении родителей после 40 лет… А у нас есть закон об алиментах начисляемых на детей в пользу малообеспеченных родителей. Вообще-то у детей, к нашей старости, своих забот полон рот. Я думаю и для них и для родителей будет проще, если родители могут обеспечить себя в старости финансово сами. Хотя, повторюсь, каждый решает для себя сам. И это будет самый верный путь, так как навязанные решения не достигают своей цели — это уже психология… Анна, удачи вам во всем, здоровья и финансовой грамотности вашим детям и внукам!

Благодарю за статью. Всё чётко и доступно изложено. Осознав и внедряя основы финансовой грамотности уже сейчас, следующее поколение, повторяя паттерны поведения родителей отношений с фин инструментами, имеют значительно большую вероятность не нырнуть в долговую яму. А грамотно пользуясь этими знаниями и инструментами обеспечить финансовую независимость себе и наследникам.

Благодарю ещё раз, Василий, за статью.

Ольга, рад что нашел в вашем лице единомышленника. Вы верно пишите, что наши дети должны впитывать уже сейчас новые знания финансовой грамотности. Задача родителей направить их в это русло. Спасибо за понимание и отзыв. Успехов Вам и вашим детям в освоении науки управления личными финансами!

Василий, спасибо за статью. Оставить добрую память о себе а также наследство. Это действительно дорого!

Ольга, спасибо и вам за комментарий! Желаю вам удачи во всех ваших начинаниях.

Посмотрел , даже изучил, много интересного . Только работать с вкладами не получиться, проценты в СБЕРЕ урезали до безобразия, только пенсионерам оставили 3.5 %. С инвестициями слишком хлопотно. Собирая фонд расчитывать на % не придётся , инфляция сожрет всю надбавку . А так спасибо за статью , сделана с умом !

Владимир, благодарю за ваши аналитические замечания. Вы правы, что во вкладах сейчас очень низкие процентные ставки. А фондовый рынок как раз то растет, потому что люди забирают деньги из банков и переходят на биржу. Но, если вы консервативный человек, то стоит немного подождать. Скоро начнут повышаться % по вкладам, так как ЦБ РФ уже повышает ставку рефинансирования. Восстановление экономики уже началось.

Прочитал статью очень понравилось, для молодежи очень полезно.

Дмитрий, в основном для молодежи и пишу. Спасибо за оценку моего труда!

Написано,впрочем как и всегда, четко и взвешенно. Спасибо. Все логично и правильно. Каждый сам найдет свои слабые места и усилит их по возможности. Кто то структурирует траты, кто то увеличит доход, за счёт и пассивного сектора. А кто то при невозможности работать со вкладами , купит квартиру и сделает ее доходной.

Вообще каждый в статье найдет свой рецепт. Спасибо.

Андрей и вам спасибо за вдумчивый подход к оценке моей статьи. Желаю удачи и благосостояния в жизни!